Asistí ayer a la conferencia organizada por la veterana asociación de estudiantes de economía de Cambridge, «Marshall Society». El invitado era el financiero Sadeq Sayeed, Ex-Vicepresidente ejecutivo del Conglomorado financiero-industrial Nomura y arquitecto de la compra en 2008 de la división Europea-Oriente Medio-Africa de Lehman Brothers, que llevó a la corporación japonesa a la primera división mundial de los bancos de inversión. Un crack de las grandes finanzas, del que dicen que se ha embolsado más de 30 millones de Euros como regalo de jubilación y que ahora dedica su dorado retiro a gestionar, más por entretenimiento que otra cosa, un fondo de inversión y a impartir sabiduría financiera en el Imperial College de London y en el MIT. Imagino que enseñando a sus alumnos como pueden conseguir un bonus de jubilación de tal calibre en vez de un reloj y una palmadita en la espalda.

El señor Sadeq, irradiando confianza en sí mismo y en sus logros, planteó la sesión de la siguiente manera. Imaginen que me ven caminando por la calle y que disponen de 15 minutos de mi valioso tiempo, ¿qué me preguntarían? Obviamente, entre la audiencia de estudiantes, salieron muchas de las preguntas que rondan a toda la ciudadanía por la cabeza. Las siguientes resultan particularmente ilustrativas; más o menos fueron así:

El señor Sadeq, irradiando confianza en sí mismo y en sus logros, planteó la sesión de la siguiente manera. Imaginen que me ven caminando por la calle y que disponen de 15 minutos de mi valioso tiempo, ¿qué me preguntarían? Obviamente, entre la audiencia de estudiantes, salieron muchas de las preguntas que rondan a toda la ciudadanía por la cabeza. Las siguientes resultan particularmente ilustrativas; más o menos fueron así:

P: ¿Una mayor regulación evitaría crisis futuras?

R: Absolutamente, no.

P: ¿Que opina de la moralidad del comportamiento de los mercados?

R: No soy un economista; sino un financiero. Conozco como funcionan los mercados, las reglas que los rigen y no voy a entrar en debates filosófico-teóricos sobre el asunto.

P: ¿Funcionan los mercados de forma eficiente?

R: Absolutamente sí

P: ¿Cuales ha sido las causas de la crisis?

Llegados a esta pregunta, la que él esperaba, nos contó la historia que había venido a contar.

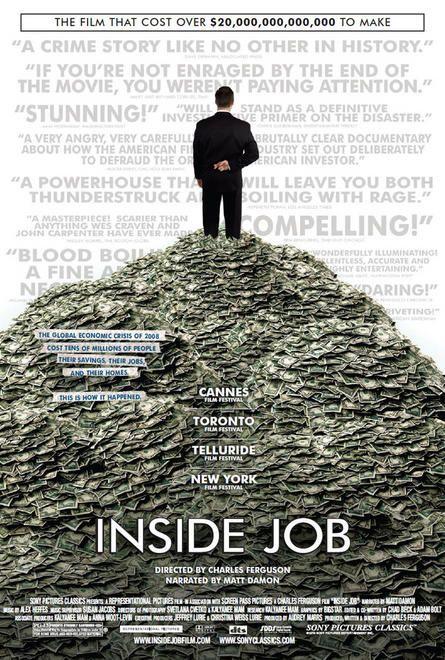

Para él la causa última de la crisis financiera, hay que buscarla en una regla implícita que la mayoría de los gobiernos han transmitido a los mercados: no va a dejar quebrar a las grandes (incluso medianas) compañías financieras. El ser humano se mueve por incentivos; básicamente, a su juicio, ganar dinero. Si el gobierno acude al rescate, ¿quien se preocupa de los riesgos? Es un claro ejemplo de una situación ganadora-ganadora; si juego de forma arriesgada y sale bien, los retornos son mayores que los de las decisiones conservadoras; si sale mal, el gobierno y los ciudadanos, en última instancia, cubren las pérdidas. ¿Quien no entra en la partida con éstas reglas de juego? El señor Sadeq afirmaba que los financieros, aunque sea implícitamente, adoptan decisiones bajo esta premisa. La cobertura está tanto más garantizada cuanto mayor es la compañía. Por tanto, el problema no es del tiburón financiero que sin escrúpulos negocia de mala fe, a sabiendas de que engaña; sino del gobierno que adopta la decisión, como mal menor, para la economía de no dejar caer a los grandes. Eso sí, los pequeños que se las apañen como puedan. De paso, nos contó que con Lehman Brothers realizó la operación de su vida, comprando unos activos (físicos y humanos) a precio de saldo que, bien gestionados y ayudado por las inmensas inyecciones monetarias de los gobiernos occidentales, han dado unos beneficios estratosféricos en tan sólo un año.

Soluciones a la crisis: reglas simples en vez de complejos marcos regulatorio, no dudar de que el ser humano se mueve básicamente por incentivos (monetarios básicamente) y anticipando las decisiones de los adversarios, dejar caer a quien no sabe jugar como medida ejemplarizante. Ya se encarga el mercado se encarga de eliminar la grasa que sobra. Casi me convence de la perfección del sistema.

De lo del riesgo moral ya estaba convencido. Si bien, puede llegarse a un compromiso en la manera en que se gestionan los recates. Por ejemplo la responsabilidad patrimonial de la alta dirección y la forma en que se blindan contra la adversidad.

Un tema, que surgió, pero en el que el señor Sadeq no entró fue el de la ética de los negocios, pues el es «un banquero inversor y no un economista». Y éste me parece que es el elemento central de la presente crisis financiera. Puede que en el entorno de las grandes finanzas internacionales o eres despiadado o no sobrevives; pero el gobierno y la sociedad debería velar porque no se sobrepasaran ciertos límites. El primero legislando y endureciendo el marco de lo que se considera lícito en honesta competencia, la segunda mediante la denuncia y disconformidad.

En las sociedades actuales la mayoría de los ciudadanos no comete delitos. Esto se debe, en parte, a la existencia de un sistema jurídico que castiga al que delinque (juez externo); pero, sobre todo, a la conciencia (juez interno) que nos lleva a descartar aquellos actos que consideramos injustos, perversos, dañinos para con los demás. Así es como se comporta, o lo intenta, la mayoría de la ciudadanía en su vida diaria; lo cual permite la convivencia. Obviamente, el cordón de seguridad, del sistema judicial hace falta; pero estoy convencido de que su poder disuasor es menor que el de la conciencia. Máxime si se tiene en cuenta lo ridículo de las penas para numerosos delitos.

Al final el señor Sadeq lleva razón; todo se reduce a un problema de incentivos. Esto nos debe llevar a reflexionar sobre la educación y los valores éticos que están impregnando la sociedad del siglo XXI. ¿A qué estamos incentivando en la familia, en al escuela, en la sociedad, en los medios de comunicación? ¿Cuáles son los héroes? ¿A quién se quiere imitar? ¿Cuáles son los objetos de deseo que perseguimos en busca de la felicidad?